Разбор макроэкономических отчетов:

Макроэкономических публикаций на понедельник не запланировано ни одного. Однако это не означает, что рынок будет находиться во флэте весь день. В пятницу событий и данных было очень много, и некоторые трейдеры продолжат их отрабатывать в понедельник. На наш взгляд, позитивная картина для доллара, которую мы наблюдали в последние недели, рухнула. Стоит ожидать новый виток восходящего тренда по обеим валютным парам. Конечно, это гипотеза, которая требует подтверждения техническими факторами и картиной.

Разбор фундаментальных событий:

Из фундаментальных событий понедельника выделить абсолютно нечего, но теперь рынок уверен в том, что ФРС снизит ключевую ставку в сентябре. А может быть и на последних двух заседаниях в 2025 году – тоже. Таким образом, причин для падения у американской валюты сейчас хватает.

На первом месте для рынка остается торговая война, которая в понедельник видоизменилась, а в пятницу заиграла новыми красками. Мы по-прежнему считаем, что любые торговые соглашения с сохранением пошлин – это та же самая торговая война, но «под другим соусом». Для Штатов, конечно, выгодны сделки по типу той, что заключены с Евросоюзом или с Японией. Поэтому каждая новая подобная сделка может провоцировать рост американского доллара. Однако глобально и фундаментально рынок будет держать в уме все ту же новую торговую архитектуру и политику протекционизма Дональда Трампа. Сам же президент США продолжает вводить новые тарифы и повышать старые, стремясь добиться платы от всех стран в мире. Как будет реагировать экономика США, мы уже могли понять на прошлой неделе. ВВП, может быть, и будет расти, зато остальные макроэкономические показатели – вряд ли.

Общие выводы:

В течение первого торгового дня недели обе валютные пары могут продолжить рост, который начался в пятницу. С нашей точки зрения, провальных событий для доллара в пятницу было столько, что хватит на неделю падения американской валюты. Технические уровни в понедельник могут отрабатываться плохо, так как рынок находится сейчас в крайне эмоциональном состоянии.

Основные правила торговой системы:

1) Сила сигнала считается по времени, которое потребовалось на формирование сигнала(отскок или преодоление уровня). Чем меньше времени потребовалось, тем сильнее сигнал.

2) Если около какого-либо уровня были открыты две или больше сделки по ложным сигналам, то все последующие сигналы от этого уровня следует игнорировать.

3) Во флэте любая пара может формировать массу ложных сигналов или же не формировать их вовсе. Но в любом случае при первых признаках флэта лучше переставать торговать.

4) Торговые сделки открываются во временной период между началом европейской сессии и до середины американской, после чего все сделки должны быть закрыты вручную.

5) На часовом ТФ по сигналам от индикатора MACD желательно торговать только при наличие хорошей волатильности и тренда, который подтверждается линией тренда или трендовым каналом.

6) Если два уровня расположены слишком близко друг к другу(от 5 до 20 пунктов), то следует рассматривать их, как область поддержки или сопротивления.

7) При прохождении 15-20 пунктов в верном направлении следует выставить Stop Loss в безубыток.

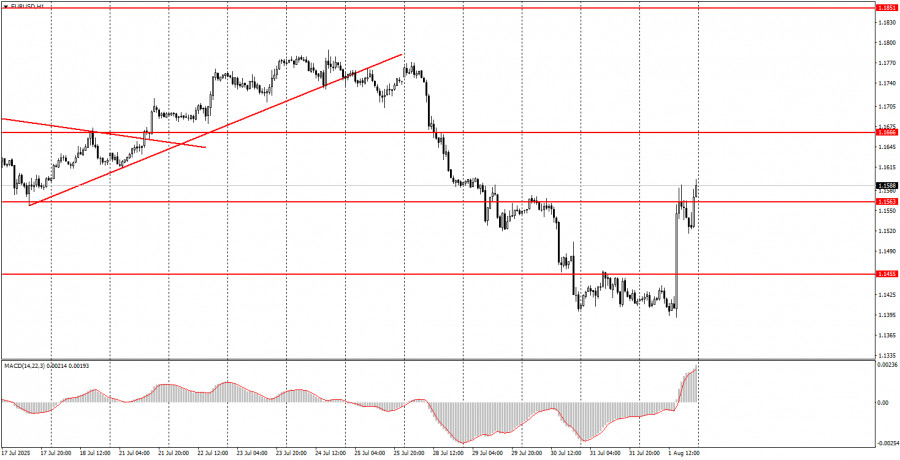

Что на графиках:

Ценовые уровни поддержки и сопротивления – уровни, которые являются целями при открытии покупок или продаж. Около них можно размещать уровни Take Profit.

Красные линии – каналы или линии тренда, которые отображают текущую тенденцию и показывают в какую сторону предпочтительно сейчас торговать.

Индикатор MACD(14,22,3) – гистограмма и сигнальная линия – вспомогательный индикатор, который также можно использовать в качестве источника сигналов.

Важные выступления и отчеты(всегда содержаться в календаре новостей) могут очень сильно влиять на движение валютной пары. Поэтому во время их выхода торговать следует максимально осторожно или выходить из рынка во избежание резкого разворота цены против предшествующего движения.

Начинающим торговать на рынке форекс следует помнить, что каждая сделка не может быть прибыльной. Выработка четкой стратегии и мани-менеджмент являются залогом успеха в трейдинге на длительном промежутке времени.